Krass, die Anleihen- Kurse crashten in diesem Jahr bereits um durchschnittlich 17%. Gemessen am Bund-Future sogar um knapp 20%. Aktien gesellen sich seit letzter Woche, dazu und schwappen zusehends auf Credit-, Edel- & Industriemetalle über. Hinzu kommen nun auch noch steigende kurzfrist-Refinanzierungskosten, was (demnächst) zu negativen Haltekosten führt. Der perfekte Sturm für Bank und Treasury? Bitte keine Fehler in Treasury…. Let´s Discuss!

Höher | Flacher | Volatiler...

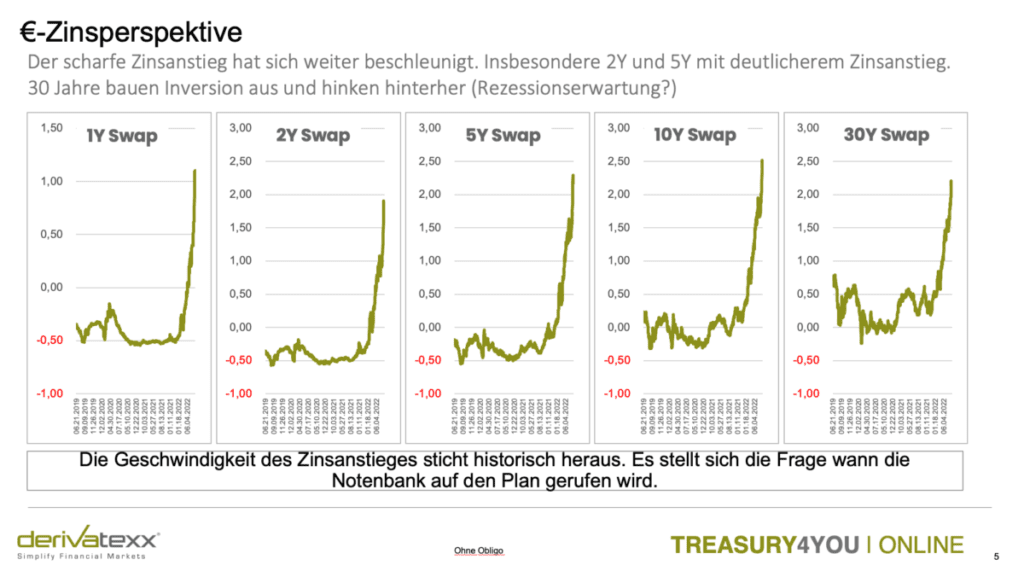

Die aktuelle Situation kennen Sie. Ein YTD-Renditeanstieg auf der gesamten Kurve für EUR-Zinsswaps von durchschnittlich 220 BP. Allein 2jährige Zinsswaps notierten in der Spitze bei zwischenzeitlich knapp 2,00% und das obwohl der EZB-Einlagensatz zumindest derzeit noch bei -50 BP liegt.

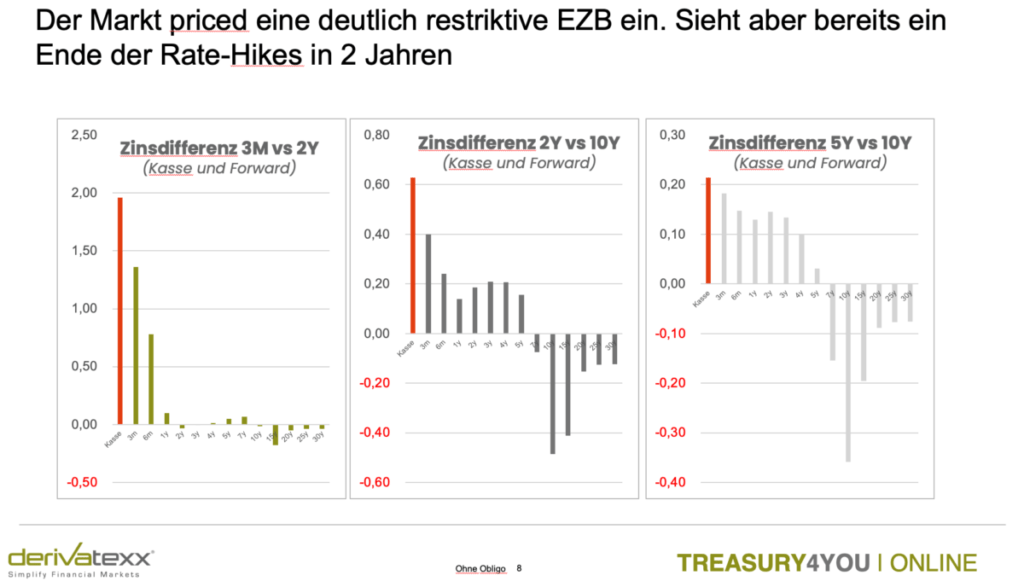

Spätestens mit der mitwöchlichen FED-Zinserhöhung für Fed-Funds von 75BP (auf 1,75%) haben sich die Zinskurven massiv abgeflacht und in USA sogar invertiert. So beträgt die Zinsdifferenz zwischen 2 vs. 10jährigen Zinsswaps derzeit -32 BP!

Na ja, und das was die €STR-Swaps mittlerweile für die EZB einpreisen, ist auch nicht von Pappe!

Und nur als Zusatzinfo: Die Zinsvolatilität hat sich im Vergleich zu den letzten 10 Jahren vervielfacht. So priced der Markt beim 10jährigen €-Swapsatz mittlerweile eine tägliche Schwankung des 10Jahres Satzes um ≈ 22 BP ein. Das habe ich in den letzten 30 Jahren noch nicht erlebt. Panik Pur. Aber das ist noch nicht alles:

Unter dem aktuellen Eindruck des Inflationsschocks, einer nicht abzusehenden Auflösung von Lieferengpässen, Frachtschiff- Staus in den Containerhäfen, scheint sich die Inflation gefühlt NIE mehr in altes Terrain zurückzubewegen. Und vor dem Hintergrund des Ukraine-Krieges erst recht nicht! Nur: Die EZB sieht das anders, nach Auflösung der 3 Inflationsschocks Pandemie, Ukraine und Energiekrise wird es auch wieder normalere Zeiten geben. Die EZB untermauert dies mit folgender Präsi 🙂

Die Nullkupons sind das Problem...

Die wirkliche Herausforderung liegt m.E, in den Umständen, dass wir uns mit (zu) hohem Tempo aus dem Null- und Negativzinsregime bzw. aus der Nullkupon-Welt herausbewegen, und das schmerzt!

Als Bank haben wir in den letzten Jahren in unserem Beständen Niedrig- und Nullkupon-Zinsen angehäuft haben. Die Aktivseiten der Bankbilanzen erinnern hier kühn oder gar forsch formuliert an einen Über-Pari-Low-Kupon-Bond.

Im Kontext des steilen Zinsanstieges leiden die Anleihenkurse der Positionen deutlich. Und wie wir wissen, reagieren Low-Kupons-Bonds stärker auf Marktentwicklungen als andere!

Fazit: Stille Lasten wohin das Auge reicht, Verkauf schwierig! Zu deutsch: Sie müssen sich den Abbau – wenn Sie das wollen- auch GuV-technisch leisten können.

... Ist der Carry erst ruiniert... negative Haltekosten

Klar, solange die betroffenen Positionen noch einen laufenden Ertrag (Nettozinsergebnis) abwerfen ist alles in Ordnung. Hässlich wird das Ganze aber spätestens, wenn (demnächst) die Refinanzierungskosten über die laufenden Kupon steigen, d.h. Sie dann für diese Bestände ein negatives Nettozinsergebnis einfahren.

Dann heißt die Rechnung: Negative laufende Haltekosten, negatives Nettozinsergebnis und zwar unter Verbrauch von ZÄR, ADR, LiqR und Eigenmitteln. Quasi: Belastung des Periodenertrages bei Limitverbrauch – sehr sexy!

Ist das Kundengeschäft besser?

Im Übrigen gilt dies auch für das Kundengeschäft, aber hinsichtlich etwas höherer Kupons augenscheinlich nicht ganz so dramatisch.

... wenn man beide Augen zudrückt ...

Augenscheinlich, denn: Genug Banken, die lange Zinsbindungen unter 1% vergeben haben. Steigen die kurzen Refikosten (Geldmarktsätze, später Einlagen) über dieses Niveau, wird auch hier negatives Zinsergebnis „fällig“.

Zugegebenermaßen: No Rocket-Science aber irgendwie habe ich regelmäßig das Gefühl, das diesem Sachverhalt regelmäßig zu wenig Beachtung geschenkt wird und das obwohl zum Standardreporting der periodischen Zinsüberschussplanung auch das Szenario mit steigenden Sätzen gehört.

Ohne Bilanzverlängerung | No Ertrag?

Regelmäßiges Ergebnis: Steigende Zinsen belasten, kurzfristig das Zinsergebnis, bevor es langfristig (hoffentlich) den ZÜB unterstützt.

Die Prämisse dahinter ist, Sie machen ja ohnehin adäquates Neugeschäft zu deutlich verbesserten Konditionen, so wachsen dann „marktgerechte“ Kupons wieder in den Bestand. Die Hoffnung stirbt zuletzt.

Können Sie sich Neugeschäft noch leisten?

Bleibt offensiv die Frage wieviel Neugeschäft Sie zu höheren Kupons machen kontrahieren wollen oder können?

Wie sieht’s auf der RWA-Seite aus? wieviel Freiräume haben Sie dort noch? Auch unter der Prämisse Basel III? Sind Sie gewillt zu aktuellen Konditionen neues Kundengeschäft nach dem ganzen TLTRO-Frontloading und einen drehenden Immobilienmarkt zu schreiben bzw. das Eigengeschäftsportfolio zu erhöhen, obwohl Ihr aktuelles Depot A deutlich unter Wasser – und damit Ihre Limitauslastungen- (zu) hoch sind?

Sturm oder Orkan voraus?

Die gute Nachricht zuerst: So hässlich die Zinsseite anmutet, Sie scheint „endlich“, immerhin kommen die Kurse „irgendwann“ über die Zeit zurück.

Gefährlicher wird’s im aktuellen Umfeld auf der Creditseite. Kühn oder gar forsch formuliert kann man erfahrungsgemäß wohl davon ausgehen, dass es im aktuellen Umfeld „verzigtfachter“ Refinanzierungskosten, Kapitalmarktturbulenzen, Nachfragerückgängen, Energiepreisexplosionen den ein oder anderen Corporate oder Immobilienentwickler „erwischt“ hat. Und ich meine nicht das Interview des Vonovia-Chefs in der Welt am Sonntag, wonach alles irgendwie schlechter und schwieriger wird.

Kommt hier die Ein oder Andere Wahrheit die nächsten „Tage“ ans Licht, dürfte mit einem deutlichen Überschwappen der eigentlich noch im Vergleich zum Zins verhältnismäßig stabilen Aktien und Credits zu rechnen sein. Quasi echtes Konjunkturdebakel voraus.

Ein wenig Long kann nicht schaden...

Erhöhung Liquispread, Ausweitung Creditspreads, Immobillienpreisrückgang, Vola-Anstieg. I Think: Bonität ist schlimmer als Zins. In einem solchen Umfeld, könnte die Assetklasse Zins – so schlimm der bisherige Weg auch war – „Goldwert“ sein. Think about ist.

Die Treasury & GBS Challenge | Wirklich!

Treasury & GBS wieder schwieriger:

In meinen 30jahren Treasury und einer wirklichen Vielzahl an Banken habe ich eines gelernt. „Das Platzen einer Bubble – ja es war eine Bubble- erfolgt garantiert nicht isoliert auf die EINE Assetklasse begrenzt. Die Neuordnung schwappt in mächtiger Gewissheit auf den ganzen Markt über. Dies spüren wir gerade.

In diesem Umfeld ist ein Treasury bzw. Fachpersonal, die die Thematik im Sinne Ihres Hauses umsetzen, beherrschen und auch die Ressourcen haben elementar. Ein Nebenher-Kümmerer wie es in zahlreichen kleineren bis mittleren Banken noch gelebt wird -ist sorry für die direkten Worte- „fahrlässig“. By the Way: Wenn Sie eine Herz-Op haben: Wollen Sie von einem professionellen Herzchirurgen oder von einem Orthopäden operiert werden, der nebenher noch das Projektmanagement macht? Mit Sicherheit nicht! Think about it

Klar ist der Kostendruck hoch und die Ressourcen eng, aber Gründe sind das m.E. nicht. Die Vergangenen Jahre sind vorbei. Olaf Scholz würde von Zeitenwende reden!

Einmal deutlich und zurück!

K

Die letzten 10 Jahre nach „Whatever-It-Takes“ waren im Rückblick ziemlich einfach:

- Stabile und zusammenlaufende Peripherie- & Creditspreads

- Sicherheitenerleichterungen,ergo Sicherheitenüberfluss

- TLTRO (III) Geschenke, Liquibindung und Konditionen

- und Simply the Best: Contained Volatilität

Fragen über Fragen | Eisberg voraus?

In einem solchen Umfeld lebte es sich in einem Nebenher-Treasury-Regime eigentlich ganz gut. Wer braucht da schon ein Treasury. Der Fokus lag – insbesondere in den letzten 2 Jahren- ohnehin auf dem boomenden Kreditgeschäft! Im Depot A wurden Fälligkeiten einfach in Credits angelegt. Das Zentralinstitut meldete sich ja auch rechtzeitig wenn Fälligkeiten anstanden.

Im Prinzip schien es ohnehin unwichtig was man kauft, da ja der größte Teil des Eigengeschäfts-Zinsergebnisses aus den negativen Refinanzierungskosten resultierte.

LCR ?

Auch die LCR konnte extrem einfach über nullverzinstes Tiering-Cash erfüllt werden. Cool: 100% HQLA, kein Adressrisiko, kein ZÄR, perfekt. Die Zeiten haben sich echt geändert:

Nullverzinstes Tiering-Cash ist mittlerweile in Sachen Zinsertrag die so ziemlich schlechteste Veranlagungsalternative für HQLÁs. Blöder Nebeneffekt: Wechselt man nun in die ertragreicheren Assets wie 2Y Bunds :-), Pfandbriefe, Staatsanleihen oder Credits wird dafür ADR und ZÄR „fällig“. Vorbei scheint die schönste aller Welten.

20 BP Zinsschwankung am Tag aushaltbar?

Wie im Webinar EZB-Desaster vom 10.02.2022 prognostiziert hat sich die im Bondmarkt eingereiste Volatilität wieder vervielfacht. So preist der Markt mittlerweile rund 20 BP Zinsschwankung am TAG ein. Das ist echt krass, und verlangt im Übrigen ein echt erfahrenes resilientes Treasury.

Aktien sind im Bärenmarkt, wetten?

Ach der Aktienmarkt befindet sich seit geraumer Zeit eindeutig in einem Bärenmarkt und hat seit den Highs unterbrochen von Bärenmarkt-Ralleys von 5-7% dennoch um rund 25% nachgegeben. Das Ganze wird so weitergehen, heisst aber: Die großvolumige Investition in Aktienanleihen scheint erstmal passe.

Let´s have look in Ihr Derivate-Portfolio?

Ein echtes Gemetzel an den Anleihenmärkten. Können Sie sich noch an einen derartigen Zinsanstieg – im Übrigen rund 250 BP seit den Corona-Lows erinnern? Krass, oder? So schnell können Sie gar nicht reagieren :-).

Die gute Nachricht zuerst, im Gefolge des Zinssturms haben sich Payer-lastige Derivate-Portfolien wieder deutlich barwertig erholt.

Ziehen demnächst die kurzfristigen EURIBORS im Zuge der EZB-Erhöhungen ins positive Terrain nach, erfolgt von dieser Seite her ein wenig GuV-Entlastung.

Allerdings stellt sich die Frage welche erneute GuV-Belastung sich dann aus höheren Refinanzierungskosten, Low-Kupons und Wegfall negativer Refinanzierungskosten ergeben.

Haben Sie das schon einmal gerechnet? Nur so als Frage

Das Floater-Come-Back?

Haben Sie eigentlich noch Floating-Rate-Notes im Buch? Möglicherweise gekauft zu deutlichen Über-Pari-Kursen? Mit der Gezeiten- oh Sorry Zinswende und wieder positiven EURIBOR-Fixings sollten auch die Instrumentenart Ihr Zinsergebnis wieder „vorteilhafter“ beeinflussen.

Nur: Die Über-Pari-Einstände führen natürlich zu weiteren Belastungen im Bewertungsergebnis – es sei denn Sie widmen Sie ins Anlagebuch um. Für Floater m.E. vertretbar, da ja das Zinsergebnis steigen sollte.

Bonitäts-Crash voraus? Vermeide MtM?

Wie sieht denn mit Credits in Ihrem Buch aus? Der steile Zinsanstieg UND nun wieder angesprungene Creditspreads dürften sich auch hier in Abschreibungen und erhöhten Limitauslastungen spürbar auswirken.

Und glauben Sie mir die Credit-Vola hat noch gar nicht begonnen. Kommen hier noch Low-Kupons hinzu wird’s hässlich.

Raus mit Credits, und zwar schnell.

Tauschen Sie Ihre Credit-Bonds (die sie noch behalten möchten) lieber in verkaufte CDS + Receiver-Swaps.

Sie setzen dadurch Liquidität frei, die Sie nun in kurze „positiv verzinste Lqui anlegen können“. Sie tauschen letztendlich den Bond in ausserbilanzielles Geschäft. Nur mal als „Denkanstoss“.

Und einmal war die Marge weg? Modell-Risk!

Klar, irgendwie läuft das Kundenkreditgeschäft so durch. Die eingeholten Darlehenskupons interessieren bis heute erfahrungsgemäß nicht wirklich.

Vielmehr erfreut man sich an der fest „eingelockten“ Marge i.S. des Konditionenbeitrages. Nur: Dies setzt voraus, dass die Marge auch wirklich eingeloggt ist und die hängt letztendlich an der Passiva. Bleibt also die Frage nach der zugrundeliegenden Passivseite.

Ist diese wirklich Fix, und ohne ZÄR? Oder ist diese nur Fix modelliert? By the Way: Stellen Sie sich doch einmal die Frage was mit Ihren sicher eingelockten Margen im Kundengeschäft passiert, wenn das Modellrisiko der Einlagenseite schlagend wird.

Zu Deutsch: Was passiert eigentlich, wenn Sie Ihre Einlagen „außerplanmäßig“ erhöhen müssen. Sind Sie vorbereitet? Haben Sie die richtigen Instrumente zur Hand?

Macht es Sinn einen Teil des Kreditgeschäfts in Variabel zu swappen? Haben Sie genügend EZB-fähige Titel, auch nach dem Kursrutsch! Verfügen Sie über weitere Refinanzierungsquellen? Welche? In welchem Ausmaß?

Always the Same?

Nach meinen Erfahrungen laufen Finanzmarkturbulenzen doch immer ähnlich ab: Trigger-Event z.B. Zinsanstieg, gefolgt von Assetpreisverfall, eingeschränkte Marktliquidität, Vola-Anstieg, Verdammung zu „Held to Maturity“, Anstieg der Liquiditätsrisiken mit anschließender Verteuerung der Refikosten steigen, Anstieg Refi-Spreads, beginnende Verkäufe, Fire-Sales, überschwappen des FireSale auf andere Assetklassen, Emergency-Maßnahmen der Notenbanken, Zinssenkungen, steile Kurve, Zinsrückgang vorne, dann hinten…..

Dazwischen immer Episoden von Volatilität, Panik, Angst und Gier und tolle Narrative die uns erzählen das dieses Mal alles anders ist

Ohne ein professionelles Treasury ist es wirklich schwierig….

- ... die bankbetrieblichen Risiken zu beherrschen...

- ... auch in turbulenten Zeiten ruhig schlafen zu können...

- ...das notwendige Augenmerk auf Steuerung & Bewirtschaftung zu legen

- ... die dringend benötigten Erträge zu generieren....

- ... nicht in Panik zu verfallen...

- ... die Bank konsequent, unaufgeregt und zukunftsorientiert zu steuern....

- ... eine integrierte Gesamtsicht, die Erträge, Risiken, Regulatorik und Bilanz gleichermaßen betrachtet – umzusetzen

Unser Angebot! IHR TREASURY ÜBER NACHT!

Ein Tip für Sie:

Nutzen Sie doch einfach Treasury4U als Ihren Begleiter Ihrer Treasury-Einheit. Ob als Weiterbildung, Sparringspartner oder als Unterstützer: WIR bereiten quasi Ihre Gremienarbeit auf, Sie erhalten konkrete Vorschläge welche Handlungsoptionen Sie im aktuellen Umfeld in Treasury & GBS weiterbringen! Konkret | Diszipliniert | Transparent.

Wir kümmern uns um Ihre Treasury-Mitarbeiter (oder Ihren Kümmerer).

Sie kommen quasi über Nacht zu einer Treasury-Einheit. Ganz ohne Stress und ewiger Projektarbeit.

Bleiben Sie erfolgreich und gerne auch gesund. Ich freue mich auf Ihr Feedback und einen Austausch.

Liebe Grüsse Ihr Dennis Bach

Let´s Treasury & Keep in Touch

Wir freuen uns auf einen Austausch - Ihr Tresaury von heute ist Ihr Ertrag von Morgen!