Sie kennen die Redewendungen, dass bekanntlich nur tote Fische mit dem Strom schwimmen? Oder, dass Schäfchen sich gerne in der Herde aufhalten, am Ende aber dummerweise geschlachtet werden? Und dann wäre da noch der Ausdruck des Beamtenmikado, wer sich zuerst bewegt, verliert.

Alles nicht neu? Und ohnehin nur Sprüche? Wirklich? – Da wäre ich mir nicht so sicher.

Die „Null & Zero Bank“

Betrachten wir die natürlich rein fiktive und erfundene „Null & Zero Bank“ ein wenig genauer. In bester Gesellschaft kämpft das Kreditinstitut den Kampf um immer steigende

Kühn oder gar Forsch formuliert, befinden befinden sich also zahlreiche Treasury-Mitarbeiter, Zinsbuchbeteiligte und Depot A-Verantwortliche inkl. Vorstände in einem Zustand zwischen Ratlosigkeit, Schockstarre und Resignation. Es scheint beinahe so, als scheinen sämtliche Möglichkeiten zur Ertragsgenerierung, Zinsüberschuss-Stabilisierung und Risikobewirtschaftung ausgereizt. Intensive Debatten mit anderen Häusern bestätigen dies. Einige stellen deshalb sogar die Assetklasse Zins in Frage. Das Ende vom Lied: Kollektives Nichtstun, Jammern, Frustration – der Beginn des Niedergangs.

Also: Haben sie ne Idee? Glauben Sie mir die haben Sie:

„Wer will findet Wege, wer nicht will findet Gründe.“ Sie sind kein toter Fisch

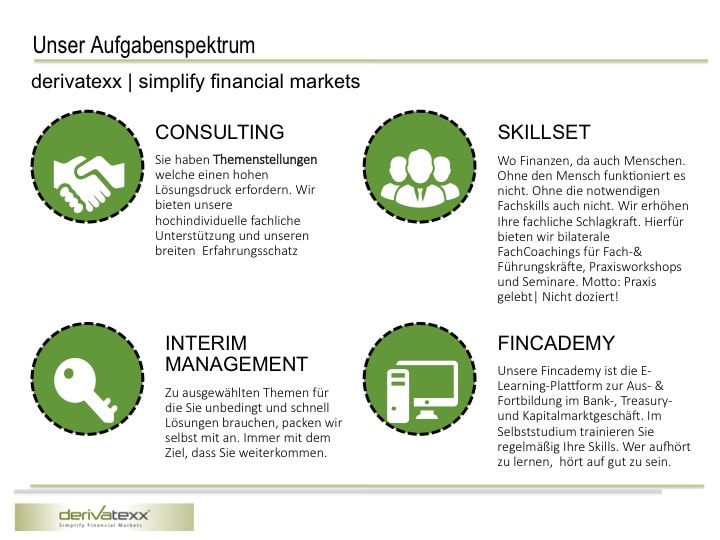

derivatexx | simplify financial markets – Praxis gelebt | nicht doziert!

Gerne skizzieren wir Ihnen nachfolgend ein paar unserer in verschiedenen Banken und Kapitalsammelstellen erarbeiteten und mit uns gemeinsam umgesetzte Lösungsansätze und Handlungsoptionen. Gemäß dem Motto: Praxis gelebt| nicht doziert identifizieren wir im Rahmen von Praxisworkshops, bilateralen FachCoachings oder mittels interimistischen

Einsätzen Ihren Handlungsbedarf, erarbeiten Lösungen und setzen mit Ihnen gemeinsam um. Quasi: Erhöhung ihrer eigenen Schlagkräftigkeit.

Beispiel I:

Depot A/ Eigengeschäftsportfolio

Ausgangslage: Das Eigenegeschäftsportfolio, die Liquiditätsreserve, das LCR-Portfolio sowie ein gewisses „Kreditersatzgeschäft“ haben in Größe und Zusammensetzung sukzessive eine gewisse Eigendynamik entwickelt. Die vorhandenen Rahmenbedingungen wie Ausgestaltung der Anlagelinien, Strukturlimite, Ratingklassen, wie auch Rendite- und Spreadniveau, und Beleihbarkeit beeinflussten die Portfoliodiversifikation deutlich.

Fragestellung: Zu beantworten war die Fragestellung inwieweit im Zuge der Eigengeschäftsoptimierung verschiedene Handlungsbedarfe zur Ertragsstabilisierung, Renditeoptimierung unter dem Blickwinkel einer integrierten und ertragreichen Gesamtbanksteuerung bestehen. Das ganze unter dem Fokus des aktuellen Marktumfeldes und schnell wirkenden Massnahmen.

Umsetzung: Im Rahmen verschiedener zwischen den Abteilungen Treasury, Finance, Controlling durchgeführter Praxisworkshops und FachCoachings wurde die aktuelle Ausgangslage diskutiert und gemeinsam erarbeitet. Gegenstand dieser Phase waren u.a. Diskussion sämtlicher bekannter Einflussparameter wie Wertpapierbestände; Zinsüberschusssimulationen, Risiko- und Regulationsparameter. In Phase II und III erfolgte die Problemerkennung und Zielsetzung um dann in Phase IV gemeinsam mit allen Beteiligten verschiedentlichste und noch unbewertete Handlungsoptionen zur Lösung zu erarbeiten.

Im genannten Beispiel ergaben sich zahlreiche Handlungsoptionen zur Profitabilisierung des Depot A bei gleichzeitiger Reduzierung des Investitionsvolumens. Im Ergebnis ergaben sich Ausstrahl- und Entlastungseffekte in der LCR-Steuerung bei gleichzeitiger Reduzierung der Auslastungsgrade im Adressrisiko. Der Ansatz der integrierten Gesamtbanksicht bei der Erarbeitung der Handlungsoptionen, konnten weitere ertragsoptimierende Maßnahmenbündel auch unter Berücksichtigung des Kundengeschäfts umgesetzt werden.

Wesentliche Stellhebel waren: Größe und Zusammensetzung des Eigengeschäftsportfolios, Haftungs- und Laufzeitendiversifikation, Zins-, Marktliquiditäts- und Kapitalbindung des Eigengechäftsportfolios, Einführung einer integrierten und fokussierten Steuerungsphilosophie, Verhältnismäßigkeit Eigengeschäfts- vs. Kundengeschäftsportfolio, Institutsspezifische Rahmenbedingungen hinsichtlich struktureller Transformationsbeiträge,

Optimierung/ Entschlackung/ Anpassung der aktuellen Produktkataloge

Stärkung fachlicher Skills und Umsetzungsmethodik

Beispiel II

Ausweitung der Assetklassen um Aktien

Ausgangslage: Die Aktie ist der neue Zins? Wie kann eine Ergänzung/ Ausweitung der bisher „Fixed-Income-fokussierten-Assetklassen“ in Richtung Aktie erfolgen. Institutsspezifische Rahmenbedingungen insbesondere Risikotoleranz und Erfahrungskurve/ Handling) sind zu beachten.

Umsetzung: Im Zuge einer ähnlichen Vorgehensweise wie im Beispiel 1 erfolgte zunächst die Fokussierung auf die Problemerkennung und den Abgleich der Zielsetzungen. Fragestellungen, warum Aktieninvestments, regulatorische Wirkungsketten und Fragestellungen nach der wirklichen Risikotoleranz und Durchhaltefähigkeit wie auch betriebswirtschaftliche „Wunschvorstellungen“ standen hier an der Tagesordnung. In einem weiteren Schritt folgte die Aufarbeitung fachlicher, regulatorischer, prozessualer und methodischer Fragestellungen. Immer mit den Beteiligten Treasury, Finance, Controlling.

Nach Einwertung der Gesamtgemengelage erfolgte wiederum die Erarbeitung zahlreicher zunächst grundsätzlicher Handlungsoptionen zur Umsetzung der Erweiterung der Assetklasse. So wurden hier die verschiedenen Produktausgestaltungsmöglichkeiten diskutiert: Einige Auszüge waren:

Long Only, Abgesicherte/ Protection Put-Strategie, Covered Call-Writing, Dividenden-Strategien. Wandelanleihen, Investition in Aktienanleihen oder Discount-Zertifikate.

Nach Bewertung der einzelnen Handlungsalternativen, hinsichtlich Wirkungsketten, Risikobeherrschung, Erfahrungen, Umsetzbarkeit, erfolgte die Festlegung und Entscheidungsvorbereitung. Umgesetzt wurden die Investition in dividendenstarken Aktien-Anleihen, und Protection Put-Strategie. Immer im Fokus: Die Risiken müssen zu jeem Zeitpunkt beherrschbar bleiben.

Weitere Projekte waren:

- Die Einführung von Credit-Default-Swaps – Vermeidung illiquiditätsprämien und Generierung optimierter Ertragsanspruch aus Adressrisiko

- Profitabilisierung des Gesamtzinsbuches durch Einsatz von Swaptions – Monetarisierung wiederkehrender Steuerungsmaßnahmen, Ausnutzung Volatilitätsprämien

- Ausnutzung ausländischer Zinskurven zur Stabilisierung des periodischen Zinsüberschusses (bei Eliminierung FX-Risiko)

Hübsch ist anders – Jetzt erst recht!

Die Gesamtgemengelage ist alles andere als hübsch. Wie ersichtlich existieren noch zahlreiche Handlungsoptionen und Handlungsalternativen um durchs „flache Grass“ zu komemn. Letztendlich müssen Sie diese nur finden. Voraussetzung ist, dass Sie ihr Problem kennen. Nur dann gelingt die fokussierte und zielgerichtete Beseitigung.

Glauben Sie mir. Wer will findet Wege, wer nicht will findet Gründe! Sie sind kein Fisch Bleiben Sie erfolgreich!

derivatexx | simplify financial markets