Fed-Erhöhung, Konjunkturrückgang, Renminbiabwertung, Börsenturbulenzen…China, China, China! Und nach dem chinesischen Kalender nun auch noch das Jahr des Affen! Als das Ganze nicht langsam genug wäre.

Der Affe löst am 08. Februar 2016 das kalendarische Schaf ab. Gemäß der Chinesen liebt der Affe mit seinem pfiffigen Charakter ja alle Herausforderungen die ihn zu immer erfindungsreicheren Strategien anspornen.

Zielsetzung ist, so die Legende. den Sieg stilvoll davonzutragen. Weiter möchte sich das Tier auch in schwierigen Situationen bewähren. Zwischenzeitliche Verluste wird er als Ansporn nutzen, um seine Ziele auf andere Weise zu erreichen. Erfindungsgeist steht im chinesischen Jahr des Affen deshalb an vorderster Stelle.

Quasi ein guter Jahresanfang für den chinesischen Affen, denn mit den Jahresanfangsturbulenzen an den Finanzmärkten dürften die Risikobudgets, Verlustlimite und die Motivation schon deutlich „angekratzt“ zu sein. Darüberhinaus gibt es im Treasury und Gesamtbank-Biz bekanntermaßen ohnehin genügend Herausforderungen.

Eins ist sicher: Durchhalten ist angesagt.

Im Klartext: Jammern hilft nicht! Hier hilft nur Ärmel hochkrempeln und durch. Aber wie?

Gibt es ein Vorgehensmodell oder gar ein Erfolgskonzept? Und wie machen es Andere?Ganz sicher: Lösungen gibt es immer und ganz bestimmt.

Raus aus der Komfortzone denken Sie mal quer.

Ein paar „Quer“-Gedanken – von Herausforderungen und Lösungsansätzen

Challenge I: Das Zinsergebnis ist unter Druck und wird sich wohl auch im gegebenen Niedrigzinsumfeld weiter reduzieren. Bestandsabläufe aus der Hochzinsphase belasten natürlich zusätzlich. Es besteht Handlungsbedarf:

Das regelmäßig angewandte Standardvorgehen nämlich das periodische Zinsergebnis mit Hilfe deutlicher Durationsverlängerungen zu stabilisieren dürfte im aktuellen Markt- und Regulationsumfeld eher schwerfallen. Zu niedrig ist das aktuelle Zinsniveau und zu eng sind die Creditspreads. So ist mit Laufzeiten bis zu 5 Jahren kein Blumentopf

Wie wäre es also mit einem kleinen Sonderkreditprogramm auf Kasse oder Forwardbasis? Geht es um Prolongationen, dürften die Kunden ohnehin schnell zugreifen und Sie erhöhen ganz elegant Ihre Prolongationsquote. Im Gegenzug könnte das Treasury das aktuell weniger rentable Eigengeschäft und damit Adressausfall- und Marktpreisrisiken zurückfahren.

Quasi Stärkung des Geschäftsmodell zu Lasten des aktuell unattraktiven Eigengeschäft. Innovative Häuser kombinieren zinsvariables Kundengeschäft beispielsweise mit derivativen Instrumenten und stärken gleichzeitig das Provisionsgeschäft der Bank. Nicht sinnvoll? Fragen Sie mal andere….

Challenge II: Das Zinsergebnis stellt im aktuellen Marktumfeld bereits eine ziemliche Herausforderung dar? In zahlreichen Häusern dürfte das Zinsergebnis zur wirklichen Herausforderung werden, sobald die Zinskurven weiter abflachen oder gar invertieren. In diesem Falle implodiert Ihr Zinsergebnis regelrecht. Ihr Teilbetriebsergebnis höchstwahrscheinlich ebenfalls. Was dies bedeuten kann, wissen Sie selbst.

Schon einmal daran gedacht, sich die aktuell noch verhältnismäßig steilen Zinskurven einzuloggen? Quasi eine Sicherung der Transformationsbeiträge vorzunehmen?

Aufgrund der Nullzinsniveaus am vorderen Ende, bringt dies sogar noch Zinsertrag und Sie profitieren von einer Kurvenverflachung. There is no free lunch! Wirklich?

Challenge III: Möglicherweise befindet sich ihre Bafin-Kennziffer zum 200 BP-Zinsschock (Plusszenario) über der Meldegrenze von 20% des haftenden Eigenkapitals und Sie zählen zur prominenten Peergroup „Kreditinstitute mit erhöhtem Zinsänderungsrisiken“.

Solange Sie das über die Meldegrenze hinausgehende Zinsänderungsrisiko über die erweiterte Gesamtkennziffer mit freiem Risikokapital abdecken können, ist dies bekanntermaßen (noch) nicht unbedingt dramatisch. Doch die Zeiten werden schwieriger. Die Aufsicht schaut intensiver hin und Eigenkapital haben Sie definitiv nicht zu üppig.

Sie haben das „Gefühl“ der Bafin-Zinsschock limitiert Ihre Ertragschancen massiv?

Optionen sind für Sie bisher Teufelszeug? Undurchschaubar? Suspekt? Hier empfehle ich:

„Auf zu neuern Ufern“, denn das asymmetrische Risikoprofil von Optionen bietet hier interessante und Bafin-schonende Handlungsalternativen zur Steuerung ihres (Gesamt)Zinsbuches. Gerade im aktuellen Marktumfeld locken hier zahlreiche Handlungsalternativen zur Steuerung und Zusatzerträge. Ein genauer Blick erscheint daher mehr als lohnenswert.

Challenge 4: Ihr Portfolio im Eigengeschäft hat sich im Zuge der Rendite- und Spreadkompression isoliert betrachtet hervorragend entwickelt. Obwohl es sich in ihren Portfolien mittlerweile weitgehend um Überpari-Investments handelt, bewegt sich ihre Wertpapierrisikovorsorge immer noch auf sehr niedrigem Niveau oder sogar im positiven Terrain. Ursächlich dafür dürften u.a. die aufgrund niedriger Renditen nicht angefallenen Einlösungsverluste (Pull-to-Par-Effekte) sein.

Nur irgendwann werden die Pull-to-Par-Effekte unweigerlich schlagend werden. Im Zuge eines Zinsanstieges sogar deutlich schneller. So lange Sie die Risikobudgets vorhalten (können) kein Problem.

Aber haben Sie schon mal an den Einsatz von Termingeschäften (Terminkäufe/ Terminverkäufe) gedacht mit Hilfe derer Teile der Bestände beispielsweise mit einer 2jährigen Valuta auf Termin veräußert werden können? Vorteil ist, dass Sie bereits heute das Adressrisiko im Portfolio reduzieren, den Zinskupon aber weiter im Buch behalten. Sie vermeiden zwar nicht gesamten Einlösungsverlust aber zumindest einen Teil. Gut für das Zinsergebnis.

Challenge 5: Ihr Kundenkreditgeschäft brummt und Sie könnten deutlich mehr Kreditgeschäft absetzen. Leider fokussieren Ihre Kunden im aktuellen Niedrigzinsumfeld auf sehr lange Zinsbindungen und beispielsweise 15jähriges Darlehensgeschäft. In diesem Zusammenhang wird das unter Banken bestens bekannte ordentliche Kündigungsrecht gemäß § 489 BGB für Darlehen mit Laufzeiten über 10 Jahren schlagend. Wenngleich der (komplexen) Option aufgrund des Zinstiefs aktuell kein allzu hoher Wert beigemessen wird – lohnt sich das Nachdanken und ein wenig Hirnschmalz zu investieren.

Denn, neben der mit schöner Regelmäßigkeit diskutierten Risikoreduzierung hat Gesamtbanksteuerung und Treasury-Management ja auch etwas mit Risikobewirtschaftung und Ausnutzung von Ertragschancen zu tun. Immerhin ist ja der Zins von Heute das (verlustabsorbierende) Eigenkapital von morgen.

Challenge 6: Ihr Zinsergebnis ist unter Druck, Ihr Risikobudget zu klein, die Regulationsanforderungen schon lange nicht mehr zu Überblicken und das Topmangement ohnehin ziemlich nervös.

Natürlich haben Sie Ideen wie Sie einzelnen Problemen und Herausforderungen begegnen wollen. Aber die Vielzahl der Themenstellungen macht Ihnen oder ihrem Personalkörper –schon allein aufgrund der Quantität- das Leben schwer.

Und spätestens im Rahmen der Bearbeitung der Themenkomplexe unter integrierter Sichtweise – die Wirkungsketten auf Gesamtbankebene stets im Blick – wird’s schwierig und komplex.

Zu viele Stakeholder verfolgen Eigeninteressen, möglicherweise sind Mitarbeiter überlastet, und die Motivation sinkt rapide. Wie sollen in einem solchen Umfeld Lösungsmöglichkeiten entwickelt, Entscheidungen adressatengerecht vorbereitet und dazu noch zeitnah entschieden und umgesetzt werden?

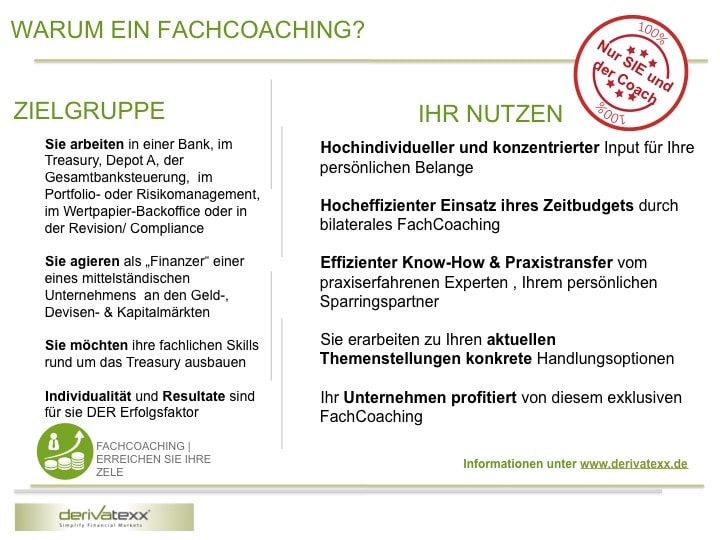

Nur Sie und Ihr Coach arbeiten an IHREN Themen, IHRER Entwicklung und LÖSUNGEN die Sie voranbringen.

Nach dem Motto Working, Learning, Training erfolgt nach der Abfrage Ihrer präferierten Interessens- und Schwerpunktthemen die Entwicklung ihres hochindividuellen FachCoaching.

Natürlich unter Berücksichtigung Ihres Vorwissens. Mittels des für Sie entwickelten Konzeptes erfolgt dann im Präsenztermin die Bearbeitung und das Training Ihrer Themenstellungen in einer Art „Trainingslager“.

Praxis gelebt nicht doziert – Nur SIE und Ihr Coach

Nähere Informationen finden Sie unter www.derivatexx.de/fachcoaching. Gerne senden wir Ihnen Informationsmaterial zu oder stehen telefonisch zur Verfügung.

Bleiben Sie erfolgreich!

derivatexx | simplify financial markets

Disclaimer

Haftung für Inhalte

Als Diensteanbieter sind wir gemäß § 7 Abs.1 TMG für eigene Inhalte auf diesen Seiten nach den allgemeinen Gesetzen verantwortlich. Nach §§ 8 bis 10 TMG sind wir als Diensteanbieter jedoch nicht verpflichtet, übermittelte oder gespeicherte fremde Informationen zu überwachen oder nach Umständen zu forschen, die auf eine rechtswidrige Tätigkeit hinweisen. Verpflichtungen zur Entfernung oder Sperrung der Nutzung von Informationen nach den allgemeinen Gesetzen bleiben hiervon unberührt. Eine diesbezügliche Haftung ist jedoch erst ab dem Zeitpunkt der Kenntnis einer konkreten Rechtsverletzung möglich. Bei Bekanntwerden von entsprechenden Rechtsverletzungen werden wir diese Inhalte umgehend entfernen.

Haftung für Links

Unser Angebot enthält Links zu externen Webseiten Dritter, auf deren Inhalte wir keinen Einfluss haben. Deshalb können wir für diese fremden Inhalte auch keine Gewähr übernehmen. Für die Inhalte der verlinkten Seiten ist stets der jeweilige Anbieter oder Betreiber der Seiten verantwortlich. Die verlinkten Seiten wurden zum Zeitpunkt der Verlinkung auf mögliche Rechtsverstöße überprüft. Rechtswidrige Inhalte waren zum Zeitpunkt der Verlinkung nicht erkennbar. Eine permanente inhaltliche Kontrolle der verlinkten Seiten ist jedoch ohne konkrete Anhaltspunkte einer Rechtsverletzung nicht zumutbar. Bei Bekanntwerden von Rechtsverletzungen werden wir derartige Links umgehend entfernen.

Urheberrecht

Die durch die Seitenbetreiber erstellten Inhalte und Werke auf diesen Seiten unterliegen dem deutschen Urheberrecht. Die Vervielfältigung, Bearbeitung, Verbreitung und jede Art der Verwertung außerhalb der Grenzen des Urheberrechtes bedürfen der schriftlichen Zustimmung des jeweiligen Autors bzw. Erstellers. Downloads und Kopien dieser Seite sind nur für den privaten, nicht kommerziellen Gebrauch gestattet. Soweit die Inhalte auf dieser Seite nicht vom Betreiber erstellt wurden, werden die Urheberrechte Dritter beachtet. Insbesondere werden Inhalte Dritter als solche gekennzeichnet. Sollten Sie trotzdem auf eine Urheberrechtsverletzung aufmerksam werden, bitten wir um einen entsprechenden Hinweis. Bei Bekanntwerden von Rechtsverletzungen werden wir derartige Inhalte umgehend entfernen.

Quellverweis: eRecht24